Tal y como indica la nueva Ley de Reformas Urgentes del Trabajo Autónomo en su exposición de motivos: se introducen varias modificaciones en el Impuesto sobre la Renta de las Personas Físicas con la finalidad de clarificar la deducibilidad de los gastos en los que incurren los autónomos en el ejercicio de su actividad, de forma que puedan contar con un elevado grado de seguridad jurídica.

Con esto lo que trata la Ley es de poner limites cuantitativos, para la deducción de los gastos generados en el ejercicio de una actividad económica cuyo rendimiento neto se determina con arreglo al criterio de ESTIMACIÓN DIRECTA:

a) Las primas de seguro de enfermedad que ya se venían deduciendo: las satisfechas por el contribuyente en la parte correspondiente a su propia cobertura y a la de su cónyuge e hijos menores de veinticinco años que convivan con él. El límite máximo de deducción será de 500 euros por cada una de las personas señaladas anteriormente o de 1.500 euros por cada una de ellas con discapacidad.

b) Cuando se utilice un inmueble en parte como vivienda habitual y en parte para el ejercicio de la actividad, serán deducibles:

♣ Los gastos derivados de la TITULARIDAD de la vivienda, en proporción a la parte de la vivienda afecta y atendiendo a su porcentaje de titularidad del inmueble referido. Este criterio ya estaba establecido por el Tribunal Económico Administrativo Central (TEAC)

IBI, tasas de basuras, comunidad de propietarios, seguros, intereses de la hipoteca por compra de la vivienda, amortización.

Ejemplo: Si la vivienda habitual mide 100 m² y afectas 20 m² (20%). El 20% del total de estos gastos serían deducibles.

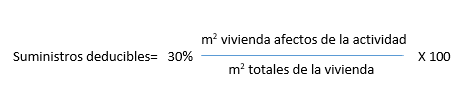

♣ Suministros: porcentaje que resulte de aplicar el 30 por ciento a la proporción existente entre los metros cuadrados de la vivienda destinados a la actividad, respecto a la superficie total. Salvo que se pruebe un porcentaje superior o inferior.

Agua, gas, electricidad, telefonía e Internet.

Ejemplo: Si la vivienda habitual mide 100 m² y afectas 20 m² a la actividad (20%). Sobre el 20% del total de estos gastos, sería deducible el 30%.

![]() Para que estos gastos sean deducibles, previamente, en el modelo 037 habremos informado el porcentaje de utilización de la vivienda como «local a efectos de la actividad», en su página 3, apartado 6 b)

Para que estos gastos sean deducibles, previamente, en el modelo 037 habremos informado el porcentaje de utilización de la vivienda como «local a efectos de la actividad», en su página 3, apartado 6 b)

c) Los gastos de manutención serán deducibles, cuando se cumplan estos requisitos:

– Siempre que se produzcan en establecimientos de restauración y hostelería. Según Consulta Vinculante 2077-17, no se asimilaran a estos gastos el alquiler de vivienda

– Que el medio de pago no sea en efectivo, sea utilizando cualquier medio electrónico de pago

Limites gastos manutención:

– Cuando se haya pernoctado: por gastos de manutención hasta 53,34€ diarios por desplazamientos dentro del territorio español, o 91,35€ diarios por desplazamientos al extranjero.

– Cuando no se haya pernoctado: los límites serán del 26,67€ o 48,08€ diarios, según se trate de desplazamiento dentro del territorio español o al extranjero, respectivamente.

Todas estas modificaciones entrarán en vigor desde el 1 de enero de 2018.

El resto de los gastos sobre los que no se ha pronunciado la Ley, siguen los mismos criterios que hasta ahora.

![]() Hay que tener siempre presente, que para que un gasto sea deducible:

Hay que tener siempre presente, que para que un gasto sea deducible:

– Debe estar vinculado a la actividad económica. No será deducible si viene a cubrir necesidades particulares del empresario.

– Debe estar convenientemente justificado mediante la factura correspondiente.

– Debe estar anotado en los libros registro que deben llevar obligatoriamente los contribuyentes que desarrollen su actividad económica en el Régimen de Estimación Directa.

– Deben estar imputados en el ejercicio en el que se producen.

![]() Ley 6/2017, de 24 de octubre,de Reformas Urgentes del Trabajo Autónomo. (BOE, 25-octubre-2017)

Ley 6/2017, de 24 de octubre,de Reformas Urgentes del Trabajo Autónomo. (BOE, 25-octubre-2017)

Comments are closed.